Merkez Bankası döviz kredilerini neden kıstı?

04:0018/07/2024, Perşembe

G: 18/07/2024, Perşembe

Sonraki haber

Levent Yılmaz

Bildiğiniz üzere enflasyonla mücadele kapsamında para politikası tarafında sıkılaştırma programı zaman zaman yeni makroihtiyati uygulamaların devreye alınmasıyla beraber devam ediyor. Bu makroihtiyati tedbirlerden bir tanesi de Mayıs ayında uygulamaya konulan döviz cinsinden kredilere aylık %2’lik büyüme sınırı getirilmesiydi. Döviz kredi faizlerinin düştüğü, kurda istikrarın büyük ölçüde sağlandığı ve döviz kredi talebinin kendiliğinden yükseldiği bir dönemde kredilere getirilen sınırlama tartışma

Bildiğiniz üzere enflasyonla mücadele kapsamında para politikası tarafında sıkılaştırma programı zaman zaman yeni makroihtiyati uygulamaların devreye alınmasıyla beraber devam ediyor. Bu makroihtiyati tedbirlerden bir tanesi de Mayıs ayında uygulamaya konulan döviz cinsinden kredilere aylık %2’lik büyüme sınırı getirilmesiydi.

Döviz kredi faizlerinin düştüğü, kurda istikrarın büyük ölçüde sağlandığı ve döviz kredi talebinin kendiliğinden yükseldiği bir dönemde kredilere getirilen sınırlama tartışma konusu olmuştu. Bu tartışmalardaki sorulara cevap verecek şekilde Merkez Bankası’nın blog sayfasında “Yabancı Para Kredilerde Son Dönem Eğilimler” başlıklı bir çalışma yayımlandı.

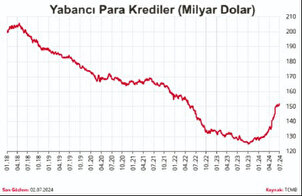

2018 yılının başlarında 200 milyar doların üzerine çıkan yabancı para (YP) krediler 2023 yılı sonunda 126 milyar dolara kadar gerilemişti. Ancak takip eden dönemde TL krediler ile YP kredilerin faizlerinin YP krediler lehine açılması ve iyileşen kur beklentileri, firmaların YP kredi talebini ciddi şekilde artırmıştı. YP likidite pozisyonu güçlenen bankalar da bu talebe güçlü bir şekilde cevap verince YP krediler son dönemde dikkat çekici bir hızda yükselmişti.

Ancak YP kredi miktarındaki artışın bizim gibi gelişmekte olan ülkelerde ciddi riskleri de beraberinde getirdiğini ve hem vade yapısı hem de kredilerin kullanım alanları göz önünde bulundurulduğunda finansal istikrarı tehdit edebileceğini unutmamak gerekiyor. Merkez Bankası da bu riskleri tahlil ederek YP kredilerdeki dikkat çekici büyümü hızını yavaşlatacak makroihtiyati tedbirleri hayata geçirdi.

Peki neden? İlk olarak son dönemde YP kredilerde gözlemlenen ciddi artışa rağmen kredi vadelerinin de belirgin bir şekilde azaldığı görülüyor. Merkez Bankası bu veriden yola çıkarak firmaların YP kredileri, yatırım yerine ağırlıklı işletme sermayesi olarak kullanmaya başladığı şeklinde yorumluyor. Bu riskli bir durum.

Diğer yandan veriler; döviz likiditesi artan bankaların daha fazla ancak daha kısa vadeli döviz kredisi verme eğiliminde olduğuna işaret ediyor. Bankaların böyle bir uygulamayı alışkanlık haline getirmesi de sektör rasyoları açısından riskli bir durum.

Bu kapsamda Merkez Bankası da yatırım amaçlı iki yıldan uzun vadeli YP kredileri kapsam dışı bırakarak finansal istikrarı destekleyici şekilde YP aylık kredi büyümesine sınırlama getirmiş durumda. Özetle alınan kararın teknik gerekçelerinin son derece yerinde ve zamanında olduğunu ifade etmek mümkün. Ancak yine de işletmelerin kısa vadede işletme kredisinde neden YP’yi tercih etmek zorunda kaldığını da düşünmek gerekiyor. Her fırsatta hatırlattığım konuyu yeniden hatırlatayım, faiz indirimleri başlayıncaya kadar TL ticari kredilerdeki aylık %2’lik büyüme sınırını yukarı yönlü revize etmekte fayda var.

#Merkez Bankası

#Ekonomi

#Levent Yılmaz

YASAL UYARI

BIST isim ve logosu "Koruma Marka Belgesi" altında korunmakta olup izinsiz kullanılamaz, iktibas edilemez, değiştirilemez. BIST ismi altında açıklanan tüm bilgilerin telif hakları tamamen BIST'e ait olup, tekrar yayınlanamaz. Piyasa verileri iDealdata Finansal Teknolojiler A.Ş. tarafından sağlanmaktadır. BİST hisse verileri 15 dakika gecikmelidir.